我們了解了「價值投資」的定義後,葛八要試著用另外一個面相,讓各位更了解價值投資,這個面相就是用「方法論 methodology」的不同,幫各位做個分類。

了解分類很重要,因為葛八初學價值投資時,也是搞不清楚不同的方法在整個價值投資體系的位置,所以花了很多無謂的時間(和買書的錢)來學習我未來不會使用的方法[1] … Continue reading。

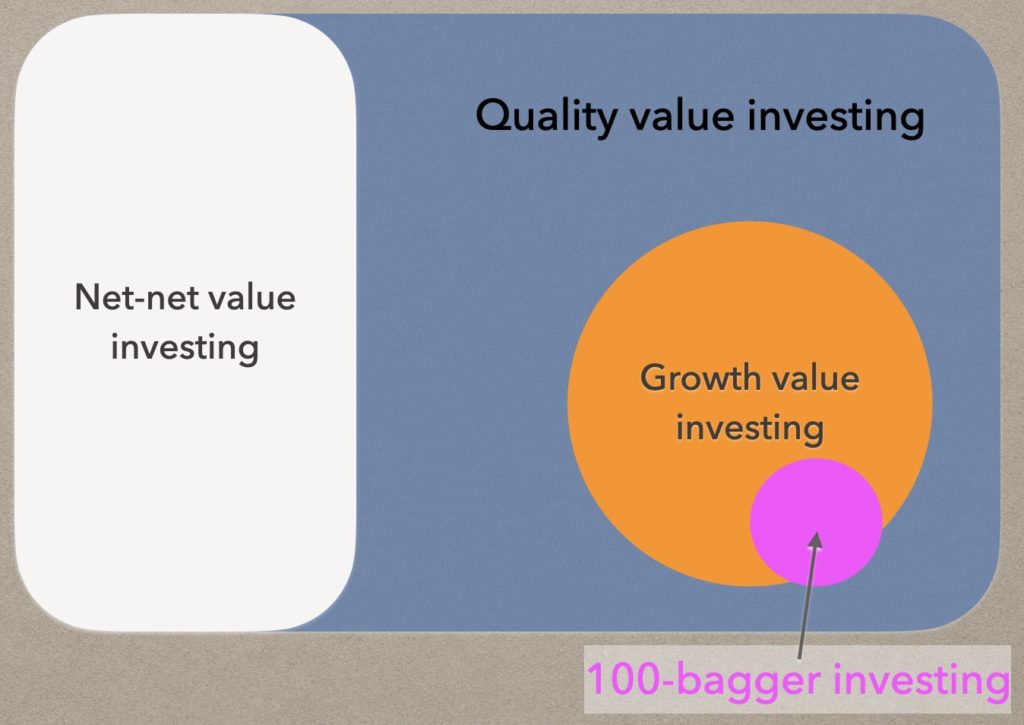

所以我們來看看,「價值投資」怎麼分類:

Net-net value investing 淨現金值價值投資

Quality value investing 品質價值投資

Growth value investing 成長型價值投資

100-bagger investing 百倍股投資

Net-net Value Investing 深度價值投資

這是葛拉漢使用的價值投資方法,葛八相信這也是為什麼「價值投資」會被發展出來的原因。

如 價值・投資・風險 這篇文章所論述的,「投資」是為了確保「本金的安全」,因此只要能夠找到一家公司的清算價值,遠大於股票購買價格,這就確保了本金的安全。因為就算公司倒了,投資人還是可以拿回公司的清算價值,保護你的投資本金不受損失。

所以這種 Net-net 價值投資法善於分析公司的資產負債表,找出公司的淨流動資產殘餘價值 (net current asset value),用低價買進獲利。巴菲特把這個分法稱為「煙屁股 cigar butt 投資法 」。

可想而知,Net-net 投資人不在乎公司未來賺不賺錢、公司的經營團隊是誰、公司的未來前景如何,完全不重要!更別提什麼 return on equity 這些東西了,就像巴菲特所說的,這類公司的 ROE 都很低,用 Net-net 來投資,你可能賺錢,但通常沒有辦法賺很多[2]老實說,葛八並沒有學這個方法,所以無法給太多的評論,而且我的評論可能不正確,歡迎大家補充!。想當然耳,巴菲特早期也是使用這樣的價值投資法,到後來 See’s Candy 的購買,才改變了 Warren Buffett 的方法論。

葛拉漢和陶德寫「證劵分析 Security Analysis」的當時,使用這樣的價值投資法是很合理的,那時候民智未開,證劵分析也才開始啟蒙,符合 Net-net 的公司也很多,投資這樣的公司,幾乎可以符合「確保本金的安全」和「獲得滿意的報酬」[3]再次強調:「滿意」是主觀的,你的滿意不一定等同我的滿意!,這就是價值投資在當時想要達成的目標:「確保本金的安全」,況且計算公司的殘餘價值相對容易,這也是當時盛行的原因。

Net-net 價值投資,後來又有其他的分支,比如說 Deep value investing,葛八並沒有標示在上面的「價值投資方法論」的圖上[4]一來當然因為是葛八完全沒有學這些東西,二來是因為這樣的公司數量越來越稀少,第三個原因是因為尋找 Net-net 公司的方向和尋找 quality value investing … Continue reading,各位可以自己研究。

Quality Value Investing 品質價值投資

如果把價值投資一切為二,一半是 Net-net value investing,另外一半就是「品質價值投資 quality value investing 」[5]老實說,這個名詞的英文比中文更能夠正確的演繹意義:quality 代表注重品質,”Quality Value Investing” … Continue reading。

假設 Benjamin Graham 是 Net-net 價值投資的代表人,那麼 「Warren Buffett+Charlie Munger」就是 quality value investing 的代表人 [6]不了解為什麼 Warren Buffett 會從「價廉物不美」的投資轉向「價廉物美」的高品質公司的人,可以聽這段 2018 annual meeting, Charlie Munger 所說的話。Ben Graham … Continue reading,而讓 Warren Buffett 由 Net-net 轉為 quality 的關鍵人物,除了 Charlie Munger,還有 Philip Fisher。

顧名思義,Quality Value Investing 尋找「品質」,品質來自企業的獲利能力,獲利能力來自企業的各方各面,包括競爭優勢、經營團隊、人才、資產、文化。但是因為任何一種價值投資,都要維持「確保本金的安全」(投資的定義)的基本要求,因此計算價值的方法跟之前的「計算 NCAV (net current asset value)」有了根本方式的不同;Quality Value Investing 計算的是「內在價值」,根據企業未來現金流入、流出的折現值所估計的一個值[7] … Continue reading,這是根據企業的 earning power 來估算企業的價值而進一步確保「本金的安全」,跟 Net-net 價值投資估算「企業帳上資產價值」的方法,就有本質上的不同。

簡單的說,Quality Value Investing 就是 Warren Buffett 後來所使用的價值投資法,一言以蔽之:尋找好公司,計算出內在價值,耐心的等待價格低於「內在價值」減「安全邊際」,買入然後長期持有,讓公司幫你長期複利賺錢。

Growth Value Investing 成長型價值投資

各位可以看到上面「價值投資方法論」圖,可以知道成長型價值投資是包含在 Quality Value Investing 內。沒錯,Quality Value Investing 所尋找的好公司內,有一些公司有非常大的成長空間,而 Growth value investing 就是目標在收集這些「高度成長」又能「創造價值」的好公司[8]2000 Letter to shareholders: “Growth can destroy value if it requires cash inputs in the early years of a project or enterprise that exceed the discounted value of the cash that those assets … Continue reading。

你知道嗎?有些公司即便已經不成長,但仍然是好公司,也很有品質,ROE 也很高[9]為什麼「高 ROE 不代表 成長」,你可以看 這篇 和 這篇 。,Warren Buffett 也會投資。

這些公司雖然已經不成長,但依然帶來不錯投資報酬率[10]最有名的就是 Warren Buffett 在 2007 Letter to shareholder 中談 “The great, the good, the gruesome companies” 的文章,文內 See’s Candy 就是 great company … Continue reading,投資它們一樣可以讓投資人有「滿意的報酬」。但是如果要有「超額」報酬,專注在成長的公司會更好[11]Warren Buffett 尋找的 great companies 中,其實就包括「成長的公司」,但是 Warren Buffett 很少公開談到「成長」的公司是「更棒的公司」,葛八只收集到 2000, … Continue reading,這也是葛八和這整個部落格專注的部份。

也就是說,「成長型價值投資」,專注在「品質價值投資」範圍內的好公司中,有「成長」潛力的公司。(注意:這個成長不單是指「營收成長」、「盈餘成長」、而是公司價值的成長)。

總之:「成長」必須創造「價值」才有意義,這個部落格所謂的「成長型價值投資」中所謂的「成長」,就是「創造價值的成長」才算,這篇文章,把這件事交代的更清楚!

100-bagger Investing 百倍股投資

「百倍股投資」是葛八認為所有價值投資方法內,最高階的一種,也是葛八醉心學習的終極目標。

剛才說到「Quality value investing」+「成長」=「Growth Value Investing」,代表我們要找「好公司」中的「成長公司」。

那 「Growth Value Investing」+「早期買進成長」=「 100-bagger investing」,代表我們不僅要找到「好公司」中的「成長公司」,還要「早期找到這些公司」並且「死抱不放」,這真是超級有挑戰性,因為這樣才有獲得數十倍、百倍報酬的機會。

聽起來很難,事嗎?但是有趣的事,很多「素人散戶」反而都做到了。難怪 Warren Buffett 會說只有投資這件事,有時候業餘的會打敗專業。

「100-bagger investing 百倍股投資」也是葛八和這個部落格的重心,這篇文章會把「百倍股投資」更詳細的說明,當然各位會在這個部落格找到更多百倍股投資的方法、實際案例、研究,希望能挑起各位接受挑戰的決心!

準備好了嗎?那我們就從「Growth Value Investing 成長型價值投資」先看起吧!!

(本篇完)

References

| ↑1 | 沒錯,即便是價值投資,也有許多不同的方式,你當然可以「樣樣通」,可是以葛八個人的「智慧」與「時間」限制,葛八只選擇其中的一、兩個方法來學習,以避免「樣樣鬆」,而且我強烈建議你也這樣做! |

|---|---|

| ↑2 | 老實說,葛八並沒有學這個方法,所以無法給太多的評論,而且我的評論可能不正確,歡迎大家補充! |

| ↑3 | 再次強調:「滿意」是主觀的,你的滿意不一定等同我的滿意! |

| ↑4 | 一來當然因為是葛八完全沒有學這些東西,二來是因為這樣的公司數量越來越稀少,第三個原因是因為尋找 Net-net 公司的方向和尋找 quality value investing 的方向是相反的,會造成初學者的干擾,這也是葛八建議各位不要學的原因。 |

| ↑5 | 老實說,這個名詞的英文比中文更能夠正確的演繹意義:quality 代表注重品質,”Quality Value Investing” 代表了尋找高品質的公司(或證劵)來投資。中文「品質價值投資」聽起來怪怪的,感覺好像是說「價值投資很有品質」,而曲解了「購買高品質公司的投資」這個原意。 |

| ↑6 | 不了解為什麼 Warren Buffett 會從「價廉物不美」的投資轉向「價廉物美」的高品質公司的人,可以聽這段 2018 annual meeting, Charlie Munger 所說的話。Ben Graham 的 Net-nets 價值投資法後來不容易使用,是因為兩個原因,1, 這樣的公司變少了,因為投資的環境變得競爭激烈。2. 這樣的投資法很難投入大量的資金。由此可以看出 Ben Graham 的「傳統價值投資」在 Warren Buffett & Charlie Munger 手中,逐漸轉變成「品質價值投資 quality value investing」。 |

| ↑7 | 內在價值的計算是一個超級大的課題,因為它是價值投資之所以是價值投資的原因,未來葛八會有無數的文章分享給各位來討論「巴菲特是怎樣計算價值」的,目前為止,如果你沒有計算內在價值,就不算價值投資者,就這麼簡單! |

| ↑8 | 2000 Letter to shareholders: “Growth can destroy value if it requires cash inputs in the early years of a project or enterprise that exceed the discounted value of the cash that those assets will generate in later years. 也就是如果投入的資金高於所能產生的未來折現現金流,那麼成長反而摧毀價值! |

| ↑9 | 為什麼「高 ROE 不代表 成長」,你可以看 這篇 和 這篇 。 |

| ↑10 | 最有名的就是 Warren Buffett 在 2007 Letter to shareholder 中談 “The great, the good, the gruesome companies” 的文章,文內 See’s Candy 就是 great company 的代表。Warren Buffett 清楚的說明 See’s Candy 並不是一間成長的公司,See’s Candy 從 1972 到 2007 的營收 CAGR 只有 2%。 |

| ↑11 | Warren Buffett 尋找的 great companies 中,其實就包括「成長的公司」,但是 Warren Buffett 很少公開談到「成長」的公司是「更棒的公司」,葛八只收集到 2000, 2014, 2021 三次 Warren Buffett 公開談論「成長(且創造價值)公司」的優勢,所以很多人誤以為 Warren Buffett 不喜歡成長,其實 Geico 就是一家超級成長股。 |

7 comments

全壘打是安打的延伸,一隻一百倍股很難找,一~二年一倍的就好找多了,我剛出社會時就靠著連續抓到十隻這種1~3倍股把資金迅速放大,累積下來其實也不輸一隻一百倍股。時間還更快,

嗨,複利先生:

雖然葛八不敢說「一~二年一倍的就好找多了」,但是我知道一些有花時間研究的高手的確做的到,而且這種「3 年 2 倍、CAGR 26%」的方式有樂趣多了,因為有進有出,有事做,而且短期就有成就感。以個人來說,如果這樣的方法能夠成功的運用,的確也可以這樣做,因為每個人必須要找到適合他的投資屬性。但是葛八覺得要整批資金「3 年 2 倍」,一次、兩次可能有機會,但是要連續七次……其實跟「買進好公司且長抱不放」有異曲同工之難。

葛八想要「直攻」百倍股,一方面是想要讓公司幫我們複利(你知道,複利效應需要「時間」,所以需要長期投資,並且像 Charlie Munger 所說的「不要中斷複利」),一方面也是不想要進進出出(降低 frictional costs,手續費及稅);最後一方面也是對個人的挑戰(犯賤?),如果像 Mohnish Pabrai 和 Chuck Akre 所說的,一個人一輩子都有機會抓到 1-2 隻百倍股,那葛八真想要試試自己「質化分析」的能力,跟「長期投資」直球對決。

葛八這個部落格其實很少公開(當然也不在乎有多少人來看),只分享給一些特殊的朋友,主要是想要藉此機會尋找一些想法相同的朋友,或是一起學習,讓彼此信仰越來越靠近。

因為「長期投資」真的是一種信仰(我覺得就像宗教一樣,沒有對與不對,只有信與不信),分享給你。

有夢想很好……但現實很殘酷。其實最好的是找意見不同的人比較好,這樣才能擦出什麼火花(看看巴菲特跟蒙格)。我只能說我在台灣工作三年,澳洲打工度假兩年,前後五年大約一百多萬本金,出社會大約十五年後能滾到現在一千多萬,去年還買了房耗損了四五百萬,在之前老爸生病也消耗了一兩百萬。中間我也曾經買過很多低價好公司,但他漲上去之後你不賣,其實也就是釘在那好幾年,我確定我不賣出找新的超值股的話,我會比現在窮很多。找到好公司長期投資是一回事,但堅持只尋找百倍股又是另一回事。沒必要把自己侷限在一個框架內,可以長期投資是好事,但我不會只要求百倍,只要能用40分買進一元,我就會買。我相信長期投資會贏的概率比較大,但我不會把他當成信仰,事實機率對我來說大於心靈信仰

補充一下,沒有要戰什麼意思,我只是覺得不用把自己鎖死在一個投資理念的框架內,選股只是投資的開始,投資組合、資金控管、投資標的轉換也是投資的一部分。如果可以我當然也想找個百倍股來抱著,但我至今最多也就只抱過五倍股。

嗨,複利先生:

我能理解你所說的,如果要靠投資賺一桶金(畢竟生活也要錢),靈活的策略的確是需要的,而且也沒有什麼不對,況且我覺得有耐心且用功的投資人,在 2-3 年的 interval 中,穩定的獲利應該不是太難的事,而且這樣的賺錢,當然也是能力的表現,毫無置疑。葛八也會放 3 成的資金,在這種 2-4 年的投資,一方面觀察公司,一方面賺些快錢(2-4 年,其實也沒有多快啦!)的方式,所以我懂你在說什麼。

我對「複利」的機制非常著迷,尤其著迷「複利機器」這種公司,這種只要買對一次,剩下就是克服「信心」和「耐心」的投資過程,對現階段的我有極大的吸引力(葛八的情況跟複利先生的有些不同,有空再聊這部份)。

其實這個部落格,如果只用「長期投資複利機器」為名可能會比較合理,只是就是平淡了些,而且葛八是真心希望自己有生之年有機會用自己的理論收集到至少一家的百倍股。

「長期投資複利機器」有它的理論基礎,這也是葛八寫這種「沒有什麼人會看的部落格」想要分享的,希望能把這個「理論」及「方法論」弄的更完整。其實我覺得「複利先生」你有這樣的潛力,因為會用「複利」當筆名,代表對「複利」的這種機制有相當的認識,其實這是研究「複利機器」非常好的起始點。

所以葛八還是很希望能夠「引誘」複利先生以目前投資賺錢的方式為主,然後也能撥一點時間研究「長期投資」及「複利機器」的理論及實踐的可能性,而且我的預測是,未來當你的資金部位漸多,時間漸少(因為可以開始享受人生),精挑可以 buy & hold 且長期潛力更大的公司,應該也會成為你的投資方式(只是臆測啦)。

在這之前,也只能期望複利先生有空沒空來這看看葛八的文章,幫我提點迷津、品頭論足一下,看可不可讓葛八理論更精實進步。

另外,你的五倍股故事,相信應該也有許多人有興趣了解,應該把它寫出來。

保持聯絡!

我覺得我現在已經在享受人生了XD,我一直都覺得我算是buy&hold,只是事與願違,大部分持股都會在不長的期間內漲到我預設的賣出價位,我就只好賣出再繼續買別的。而且我真的用在投資上的時間很少,我是量化價值投資派的,一切都是數據為起點,所以大概就是季報公布會忙個一到兩天把有潛力的抓出來看一看,股東會年報會把持股的都拿來看,大概要花個一~二周,其他時間就是等到價通知而已。對於有一個穩健投資組合的人來說,正常是不用花太多時間在投資上。

在這過程之中也能體會巴菲特說的股價最好低迷,才能一直買進,讓我真的賺最多$排名大概是新產跟聯華,這兩隻持股期間大概是10年跟6年左右,雖然獲利也就在100%~200%之間(只看價差不考慮股息),但是因為持股期間很長,累積了不少部位(都在200張UP),尤其在聯華賺一倍之後轉進新產,新產又在賺了一倍(新產張數落在400~600級距之間)。去年價格在5X的時候慢慢出光了,獲利金額超過8位數。

我到比較想引誘你學習巴菲特老師葛拉漢的投資哲理,因為從葛拉漢為起點衍生出來的價值投資人太多了,我對個股的投資哲學很簡單就是低於合理價格買進,合理價格附近按兵不動,高於高估價格賣出,期間是長是短不是我能控制的。海外的價值投資人不建議轉換持股是因為短期交易稅會吃掉很多獲利,但是台灣沒有。而且海外人去投資美股也沒有這個限制,這大概算另一種優勢吧

嗨,複利先生:

你說的也對,其實如果讓 Warren Buffett 操作小部分的金額,他用的方法會跟現在不太一樣,他在 2007 年股東會有提過這件事。

另外看了你的案例,葛八發先你有集中持股投資的習慣(重壓),這代表你對所投資的標的相當的熟習而且有把握,且持股期也不短(10年跟6年左右),「純量化投資」只看數據應該很難有這種持股信念的,所以果然你有讀季報,提高對公司的了解,這是很合理的。

如果你的方法持續可行,我也想不出來有什麼理由要讓你改變,因為代表這是你最熟悉的方法,and it works!

不然我推薦你看一個 youtube video 好了,這是著名價值投資者 Mohnish Pabrai 跟北京大學的 lecture,他本來所使用的方式大概就類似你現在的方式,你可以稍微知道一下,其實他之前的方法也很成功,為什麼他要改變方式改為長期 buy and hold investing(影片有點長,有空再看)。

如果你有推薦葛八看的影片,葛八也會很想要看哦,畢竟這樣才能互相交流到新的東西!